报告摘要

引言:我们自2022.11.10《破晓,AH股光明就在前方》、22.11.13《港股“天亮了”》提示“我们19年以来的第三次最重要判断”“港股弹性远大于A股”。22.11.18发布《港股“牛市”三阶段》提出本轮港股行情按“牛市”三阶段演绎。22.12.19《港股估值&;;景气扫描:给点阳光就灿烂》继续看好港股。22.1.6《“扩内需”引领港股牛市二阶段》。近期人民币快速升值,本轮港股反弹也呈现股汇共振特征,本篇报告回答,人民币升值中期方向下如何做配置?

●近些年来,美元兑人民币汇率与港股显著负相关。特别是2018-2019中美经贸关系、2022年以及2023年岁末年初股汇共振的大幅波动。

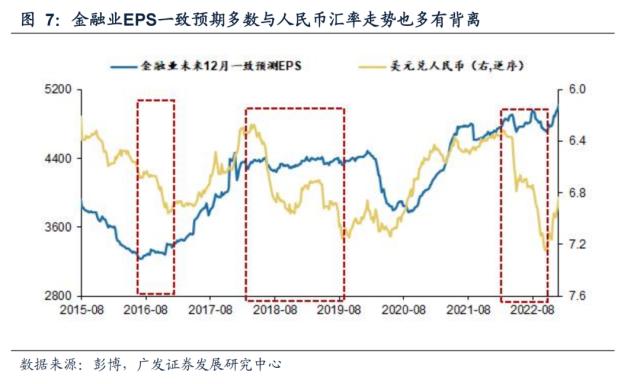

●剖析人民币汇率对港股的传导,计价因素导致的盈利变化传导路径较弱。往往认为,港股EPS多为人民币计价,即汇率升值带来港币计价盈利走高;事实上USDCNY与恒指盈利预测走势背离情况不在少数。

●汇率变化对港股影响的主要通过基于资产比价的国际资本流动实现。

——论述一:作为人民币汇率的“火车头”,美元指数(DXY)构成并没有人民币,长期却呈现比美元兑人民币与港股更为显著的负相关性。

——论述二:以美元指数出发,升贬值反映了美国与非美市场的实际利率的相对变化,反映国别资产比价关系,伴随着国际资本跨市场的流动。美元贬值,资金流入新兴市场,美元升值,则流入美国——尽管美元升值并不利于海外营收占比高的美股盈利,但资产比价更为关键。

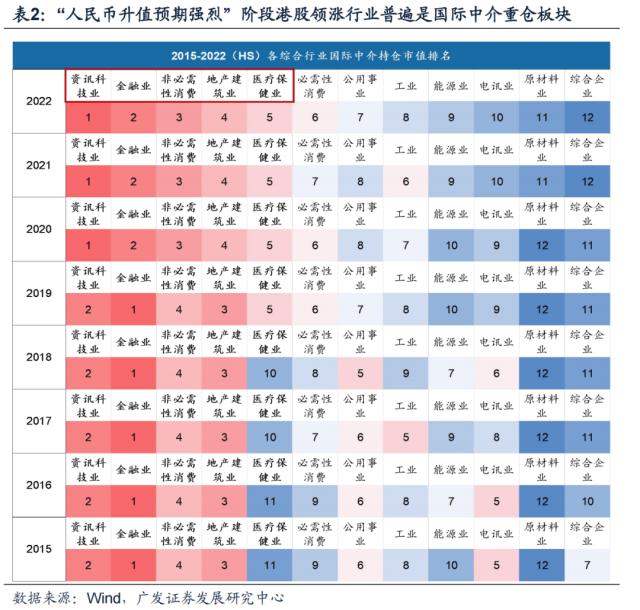

——论述三:升值预期涨幅大的板块,折射出国际资本“买beta”。升值预期强阶段,港股涨幅TOP6行业为医疗保健、资讯科技、原材料、地产、可选消费、金融业,这些行业EPS与人民币汇率对应关系较差,但其与国际资本流动偏好关系强——与港股国际中介(往往是外资中介)持股结构类似,与MSCI EM/China为代表的海外主流指数对港股纳入结构类似——资讯科技、金融、非必需消费、医疗保健、地产。

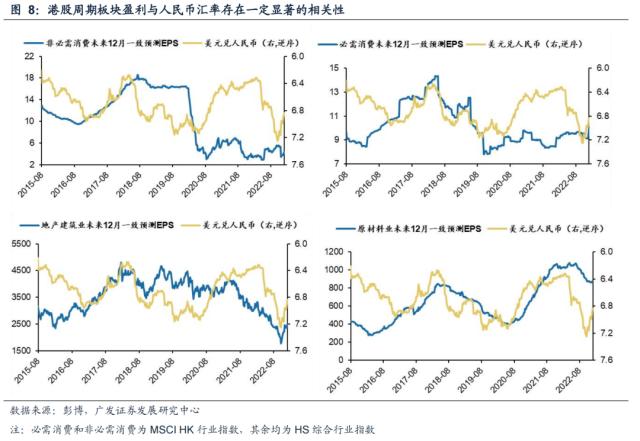

●虽存在内生性,但人民币升值对价值板块盈利改善的信号意义也值得重视。(1)地产(早周期板块,作为传统意义上的经济驱动力(行情838275,诊股),盈利预期往往与汇率共振改善);(2)原材料(美元指数下行—>;;美元定价原材料上涨&;;内需转好);(3)消费(居民就业/收入转好—>;;盈利改善)。

●人民币升值趋势下,“三支箭”仍是受益方向。内需走强、外需走弱背景下,人民币升值仍是中期方向,再度审视自“三支箭”的推荐机会。(1)汇率升值的信号意义:受益于扩内需地产股、受益于弱美元+扩内需原材料。(2)人民币升值下外资“买beta”:资讯科技、医疗保健、可选消费是外资流入的主要受益行业。

●风险提示:地缘冲突超预期、全球流动性收紧超预期、国内经济不及预期等。

报告正文

我们在22.11.10发布的《破晓,AH股光明就在前方》指出“当前的疫情防控/地产调控优化,AH股复合政策底框架基本满足;外部环境来看,美债利率今年年底有望筑顶并确认下行拐点,我们判断AH股光明就在前方。”

我们在22.11.13发布四十页深度报告《港股“天亮了”》指出“港股迎来战略机遇”判断港股今年核心观察要素是 2 个——①国内稳增长预期重新统一(盈利改善);②美债利率上行压力得到缓解(美联储宽松)。并强调:“港股比 A 股更敏感且在更吸引的赔率下表现更大的弹性”。

我们在22.11.18发布《港股“牛市三阶段》判断“本轮港股行情按“牛市三阶段演绎。一阶段:11月疫情防控/地产调控优化预期,打响港股熊转牛号角,极低估值下空头平仓驱动反弹。二阶段:价值重估。体现在稳增长、稳就业下政策的落地。基于地产调控/疫情防控优化落地,外需回落下政策稳增长加力,重点板块政策确定性提升,市场对于基本面修复的预期得到确认,带动估值回升。三阶段:盈利兑现。体现在经济确认修复,宏观向微观传导,盈利改善兑现,推动指数继续上行。”

22.12.19发布的《港股估值&;;景气扫描:给点阳光就灿烂》继续看好港股:“港股当前整体市场估值依然是基于弱势经济环境下的基本面”、“景气弱势资产多是宏观政策可以扭转弱势的方向,虽短期难重回高光,但随着政策效果显现,行情“给点阳光就能灿烂”。

23.01.06《“扩内需”引领港股牛市二阶段》判断随着疫情达峰港股已经进入牛市第二阶段,二阶段“价值重估”由中国扩内需战略引领。结构上,我们11.13《港股“天亮了”》持续提示的港股“三支箭”涨幅靠前,取得超额收益。11月以来,港股领涨的行业也主要集中在地产链和防疫优化链,以及港股互联网平台经济。

近期人民币快速升值引起市场广泛关注,本轮人民币汇率与港股共振改善。本篇我们将探讨人民币升值对于港股的传导机制,以及人民币升值中期方向下如何做配置?

港股与人民币汇率高度相关,但盈利并非主要传导途径

近些年来,美元兑人民币汇率与港股显著负相关。特别是2018-2019中美经贸关系、2022年以及2023年岁末年初股汇共振的大幅波动,人民币汇率变动不论是港股短期情绪,还是对港股中期方向,都具有显著的指示意义。

剖析人民币汇率对港股的传导,抛去内生性因素来谈因果,计价因素导致的盈利变化传导路径较弱。往往认为,基于港股资产EPS多为人民币计价,即汇率升值带来港币计价盈利走高;事实上,USDCNY与恒指盈利预测走势背离的时间不在少数。16H2汇率贬值但盈利上修,18年中美贸易摩擦汇率贬值但盈利企稳,20年汇率大幅升值但盈利偏弱。21Q3-22Q1,汇率升值但盈利走弱

汇率变化对港股的影响的传导主要通过基于资产比价的国际资本流动实现

2.1论述一:作为人民币汇率的“火车头”,美元指数(DXY)构成里并没有人民币,长期却呈现出比美元兑人民币(USDCNY)与港股更为显著的负相关性。

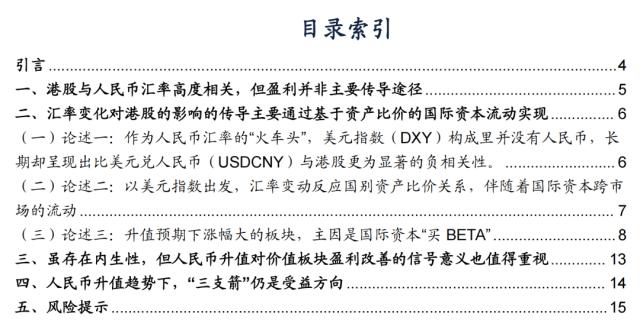

15.8.11汇改前,USDCNY与恒指波动关系较弱,15.8.11汇改人民币汇率参考一篮子汇率后,USDCNY与恒指负相关性显著增强。从较长周期来看,相比于USDCNY,DXY与恒指负相关性更明显——2016年至今,相关系数来看,恒指与DXY达-72%,与USDCNH为-27%。

2.2论述二:以美元指数出发,汇率变动反映国别资产比价关系,伴随着国际资本跨市场的流动

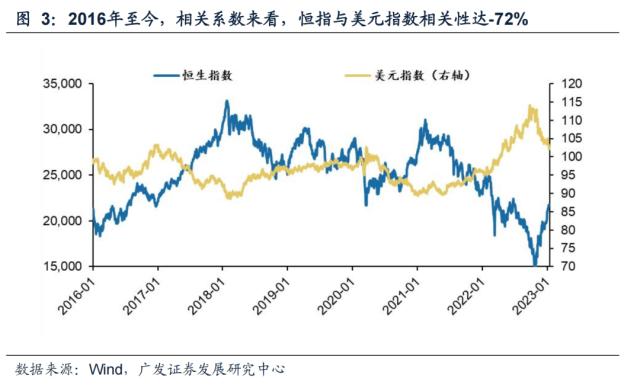

从美元指数角度,升贬值反映了美国与非美市场的实际利率的相对变化。汇率变动往往伴随着国际资本跨市场的流动。美元贬值,资金流入新兴市场,美元升值,则流入美国——尽管美元升值并不利于海外营收占比高的美股盈利,但资产比价更为关键。我们看到,新兴市场资金净流入与美元指数变动显著负相关;美元升值并不利于海外营收占比高的美股盈利,但是通过ETF流入美股的资金与美元指数高度正相关。

2.3论述三:升值预期下涨幅大的板块,主因是国际资本“买beta”

我们统计15.8.11汇改后历次人民币升值预期强烈阶段,TOP6领涨行业分别为医疗保健、资讯科技、原材料、地产建筑业、非必需消费、金融业。

从总量和结构层面来看:“人民币升值预期”整体利好港股,且“升值预期”越强烈,港股平均涨幅往往越大,且几乎对所有港股一级行业都成立,即“股汇共振”的beta效应。

一方面,TOP6领涨行业是国际资本的“beta资产”。具体来看:(1)从标的国际中介持股数据来看,以截至2022年12月30日为例,国际中介持股市值排名前五的行业分别为资讯科技、金融、非必需消费、地产建筑业、医疗保健业;(2)从海外主流指数对于港股配置来看,以MSCI EM/China为例,资讯科技、金融、非必需消费、医疗保健、地产等配置权重较高,基于被动投资,指数权重股能获得净流入;(3)从MSCI EM指数前10大权重股中,港股占5席,分别为腾讯、阿里、美团、京东、建行-H,集中在资讯科技业。

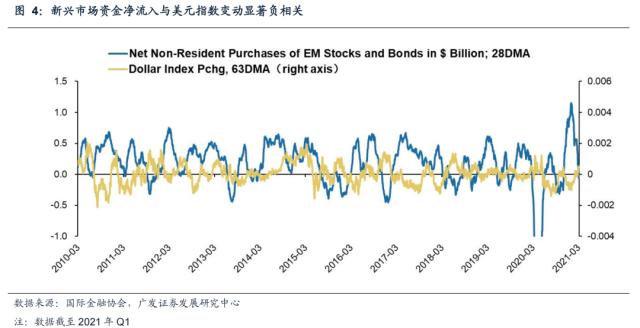

另一方面:长周期来看,港股TOP6领涨行业未来12个月一致预测EPS与人民币汇率的对应关系并不稳定,其中资讯科技、医疗保健、金融多有背离。相较之下,工业、电讯业、必选消费与人民币汇率对应关系更好,但并非升值敏感行业。

虽存在内生性,但人民币升值对价值板块盈利改善的信号意义也值得重视

人民币汇率与地产、原材料、消费等板块盈利对应关系相对较好,共同驱动因素是内需走强。具体来看:(1)地产(早周期板块,作为传统意义上的经济驱动力,地产盈利预期往往与汇率共振改善);(2)原材料(美元指数下行—>;;美元定价原材料上涨&;;内需转好);(3)消费(居民就业/收入转好—>;;盈利改善)。

人民币升值趋势下,“三支箭”仍是受益方向

22.11.13《港股“天亮了”》首提“三支箭”推荐机会:(1)“稳增长”政策加码受益的地产龙头及地产链(家电/家具),政策“再加杠杆”驱动的和休闲服务;(2)疫情防控优化受益的消费重启(黄金珠宝/服饰/免税)、估值修复(啤酒/超市)、防疫“新常态”受益的医疗设备和特效药。(3)海外流动性缓和受益互联网平台经济。

23.1.6《“扩内需”引领港股牛市二阶段》从扩内需视角下看“三支箭”投资机会:(1)总需求发力:地产龙头适度信用下沉、地产销售竣工链条。年初地产“松绑”超预期体现的是应对新形势战略思路的变化——岁末年初会议定调“供改”—>;;扩内需+“供改”,是自过去7年以来的关键变化。(2)“重建”+“发展”:平台经济——重视资本(民企&;;外企)为特征的“重建”+扩内需方向下发展新型消费/创新消费场景。(3)2023年扩内需消费“优先位置”、扩内需战略下长期仍是(可选消费、必选消费、医疗保健),消费行情并非“昙花一现”

内需走强、外需走弱背景下,人民币升值仍是中期方向,再度审视自“三支箭”的推荐机会。(1)汇率升值的信号意义:受益于扩内需地产股、受益于弱美元+扩内需原材料。(2)人民币升值下外资“买beta”:资讯科技、医疗保健、可选消费是外资流入的主要受益行业。

风险提示

地缘政治冲突超预期(俄乌冲突持续扰动能源供给、伊核协议无法顺利达成等)、全球疫情形势超预期(新冠病毒变异程度加剧、猴痘病毒扩散程度加剧等)、全球流动性收紧斜率超预期(美联储加速紧缩、欧央行快速加息、日本央行宽松货币政策转向等)、国内经济增长不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)等。