中华财富网(www.chinacaifu.cn)2019-12-5 16:57:50讯:

360家!破净(PB(LF)介于0和1之间)的A股公司已突破300家,占比达到10%这一历史高位。而在今年4月初,破净家数还不到目前的三分之一。弱市之下,破净群体正在迅速扩容。

回顾历史上几次大规模破净潮,随后均伴随着一轮强势行情。这一次,是否也会按照历史的轨迹运转呢?

历史上的“10”时代

数据显示,截至12月5日收盘,A股共有360只个股破净,这一数字占整个A股公司的比例约为10%。

这是个什么水平?据统计,就在今年4月初,A股公司破净个股尚在100家左右,占比仅为3%。

即便把时间线拉长至20年来观察,A股目前10%左右的破净公司占比也名列前茅。

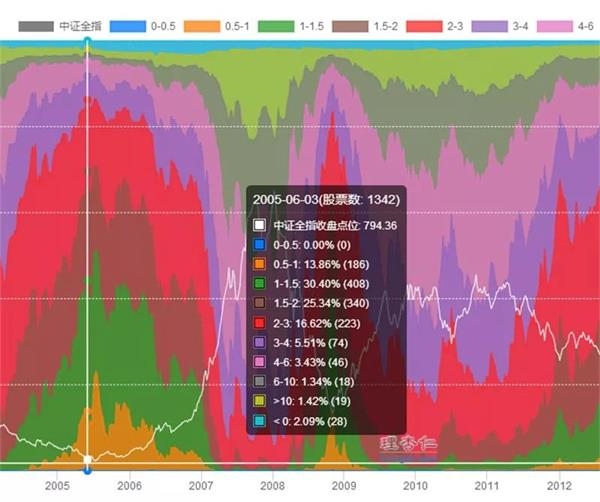

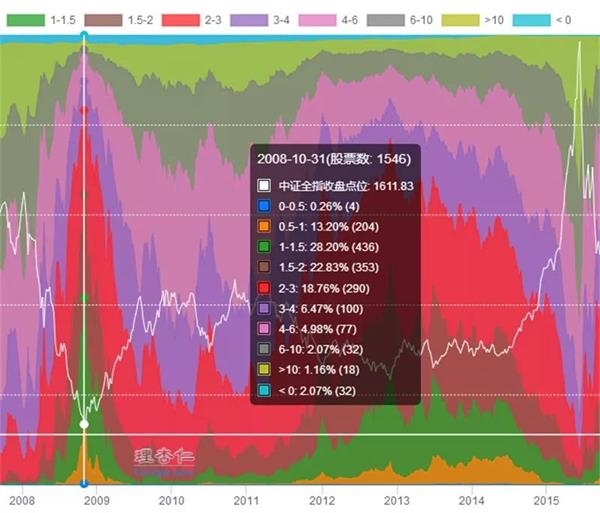

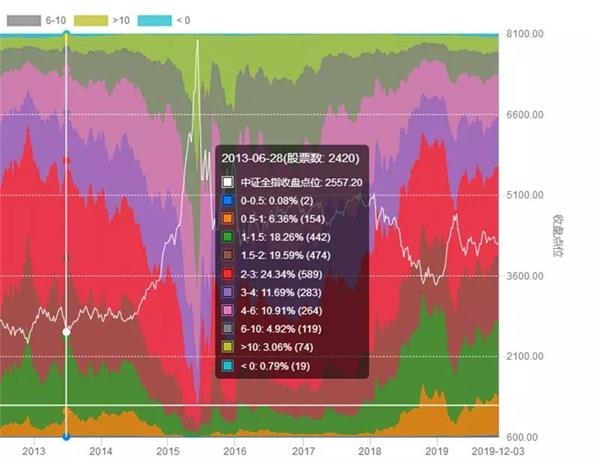

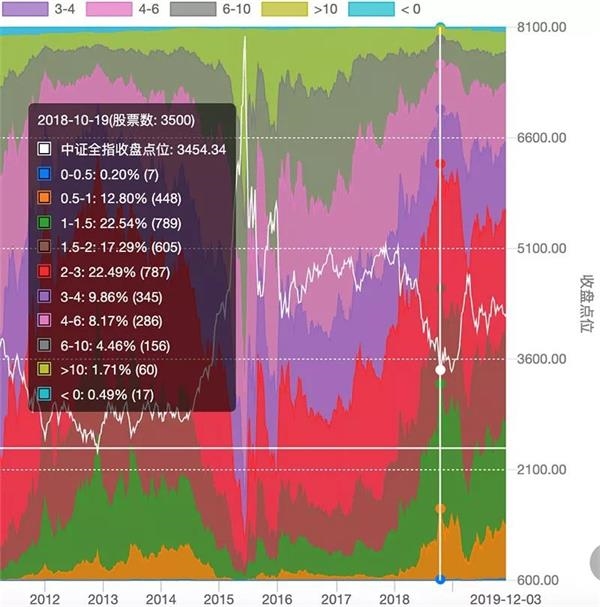

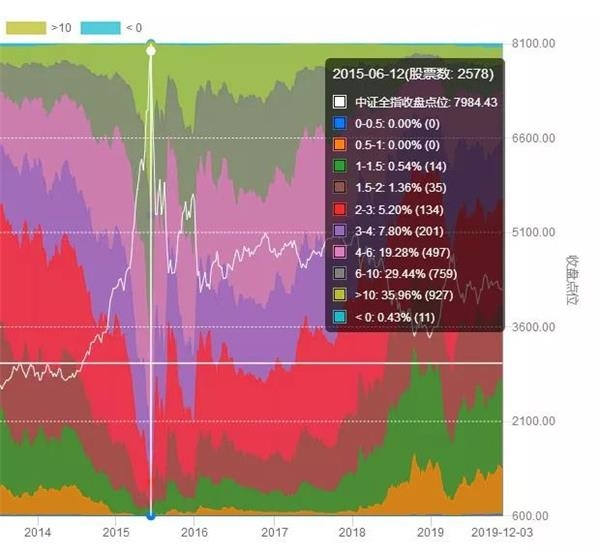

据该网站统计,20年来,A股大致有四个阶段的大规模破净潮,即PB介于0.5至1之间的黄色区域。

这里需要解释一下,该数据网站统计使用的指数为中证全指,相较上证指数、深圳成指等所涵盖的成分股更为全面一些。

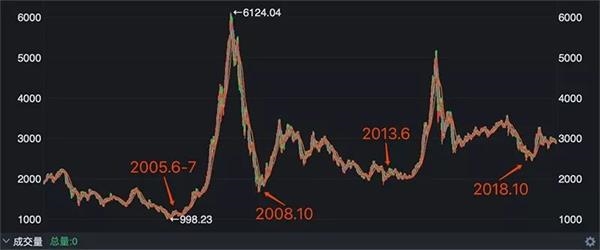

由图可知,2005年6月初,在经历漫长调整后,市场走至历史低点。2015年6月3日,破净个股达到186家,占比达到13.86%。

同年7月15日, 破净公司占比更是突破20%,之后便迎来历时两年多的一轮大牛市。

2008年10月31日,市场迎来第二次破净潮,当日收盘后的破净公司占比为13.2%。此后,大盘逐渐企稳。

2013年,市场低位运行之下,再度出现一批破净股。

2018年10月亦是如此。

可以看出,在A股历史上几次重要的底部位置,破净公司占比都在10%附近。

低谷中的破净潮有规律地来、又有规律地走,那么高点上的破净股是否会有另一番景象?

2007年10月12日,上证指数冲刺6000点之际,破净个股数量为零。

2015年6月12日,上证指数盘中创出近年来高点,当日的破净公司家数同样为零。

图为历史上几次破净潮后的A股走势

银行、周期股成“重灾区”

据Wind统计,截至12月5日收盘,在申万一级行业中,均有破净股出现,其中周期性行业较为显著。

具体来看,银行、钢铁、采掘、房地产、交通运输的破净公司占板块整体公司的比例位列前五,分别是71.43%、51.52%、41.18%、34.97%、27.64%。房地产行业更是出现了50只破净股。

注:28个申万一级行业中个股存在交叉重复

查阅过去几次破净潮的行业分布,重资产的周期、地产行业以及交运都是“重灾区”。天风证券研报曾表示,

这些行业为何会大面积破净?

对此,有分析人士认为,在目前金融去杠杆的大背景下,银行的盈利能力和资产质量存在不确定性,而房地产、建筑装饰材料、汽车等行业有周期性,现金流已不如此前,更不用说钢铁、采掘等强周期性行业,业绩波动本就很大,“特别在弱市之下,杀估值很正常”。

便宜货能捡吗?

关于此轮破净潮的讨论,相关研究人士的核心观点主要围绕“盈利无法持续”、“对行业前景担忧”、“资产虚高”等维度展开。

事实上,对绝大多数的破净股而言,公司的业绩确实非常难看,并且在不断下滑,甚至处在退市边缘。统计发现,在目前360只破净股中,有195家公司的三季报扣非净利润同比下降,占比超过一半;第三季度出现扣非净利润下滑的公司家数则超过200家。

既然如此,我们不妨做一个简单的筛选,在当前破净公司中,选取三季报扣非净利润同比增长、三季度单季度扣非净利润增速超过20%且扣非市盈率(TTM)低于10倍的标的,共约20家。

表为符合条件的第三季度单季度扣非净利润同比增速前十公司

从表格中可以看出,房地产公司数量明显较多,且第三季度有业绩支撑,为何也会遭遇低估?

有行业人士认为,房地产和建筑业均属于周期性行业,业绩波动属于中等水平。尽管近一年ROE有所增长,但现金流状况有所下滑。

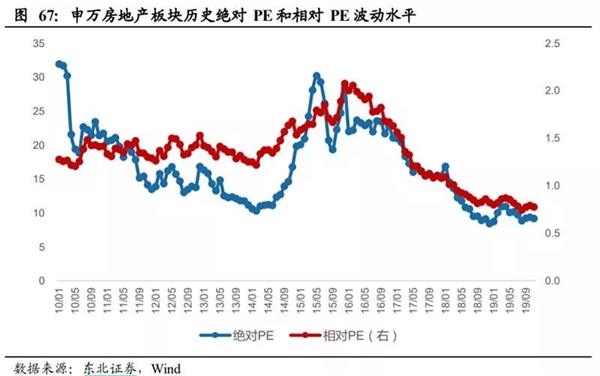

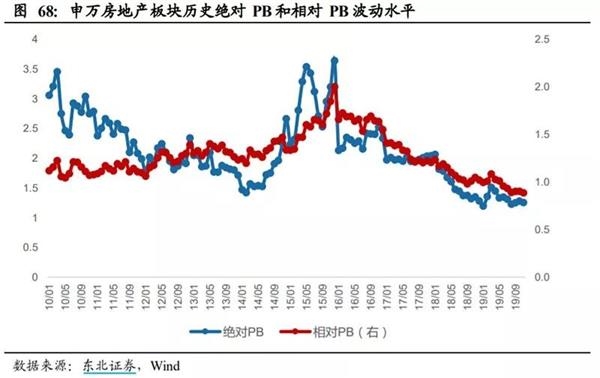

对此,东北证券研报表示,目前房地产板块的绝对估值和相对估值均处于历史底部区间,即使短期内无政策利好带动估值中枢上行,亦无下行压力。头部房企经营层面灵活改变以应对资金压力,信用风险不大,优秀公司业绩增长的确定性带来一定的配置价值。

那么,表格内上榜的房地产公司又有何优势?

如金融街,公司第三季度扣非净利润增长超过170%,其中一个亮点就是公司坚持以现金为王,进一步改善经营性现金流。

作为北京棚改标杆,城建发展则是通过棚改切入,有效避开二级市场直接拍地的激烈竞争。

东莞证券研报显示,公司棚改项目储备丰富:

对于三季报业绩大增,公司在三季报中也提到受益棚改项目。

第三季度表现不俗的华发股份,土地拓展逐步发力。不仅如此,公司在第三季度加速拿地的同时,其债务优化效果开始显现。中信建投证券研报显示:

(文章来源:上海证券报)