当前,油运板块有望迎来不亚于2014年-2016年级别的景气周期,且未来一年上行确定性高。考虑到旺季将至、运价上涨及三季报披露等多重利好因素,油运板块很可能再次上行,目前已进入右侧配置窗口期。根据笔者测算,运价每提升1万美元,将给板块龙头中远海能(行情600026,诊股)和招商轮船(行情601872,诊股)两家公司带来10亿以上的利润增厚。

行业景气持续 右侧配置窗口开启

那么,为何说油运行业进入右侧配置窗口期了呢?表征上的驱动力主要来自于Q4旺季运价上涨,以及Q3淡季运价好于往年带来的业绩提振。

回顾历史,本轮油运周期早在去年Q4便见底,当时VLCC(超大型油轮)平均运费曾一度低于2万美元/天,接近30年来的历史低点。作为典型的强周期与长周期行业,这些迹象通常预示着新一轮景气周期临近。

今年以来VLCC运价持续反弹,即便是三季度淡季,运价也要好于往年(16-18年),前三季度VLCC TCE运价同比分别改善了282%、118%、137%;国庆期间更是在多重不利因素的影响下,TCE运价逼近了2015年最高点,达到85000美元的水平。

因此,无论中远海能还是招商轮船,或许三季报都会交出一份漂亮的成绩单。其中,中远海能中报盈利4.69亿,根据笔者的测算,三季报有望达到7亿,同比扭亏,全年或在10亿-15亿的水平;招商轮船中报盈利4.74亿,根据笔者的测算,三季报有望达到8亿,同比增长80%以上,全年或在14亿-18亿的水平。

深层次看,VLCC TCE运价的持续反弹,来源于供需结构的再平衡。首先在供给方面,根据权威机构预计,2020年全球原油油轮运力整体增长仅1%,其中VLCC增长2%。当前VLCC在手订单与现有运力之比仅10%,大幅低于过去10年26%的平均水平,接近2013年-2014年市场底部的位置。

需求方面,在贸易摩擦加剧、全球经济放缓背景下,市场对原油需求的终端消费普遍存在一定担忧,但事实上,油运行业的主逻辑逐步从中东切换至美国。2018年,美国原油产量同比增长16.6%,相比之下中东同比仅增长0.8%。在美国原油出口替代中东的大趋势下,全球平均运距将被拉长,为油运需求提供有效支撑。

供需再平衡之下,油运行业基本面正持续改善,即便如今市场转好想增加新船,大约也需要1年至1年半的时间才能完成交付,这意味着未来1年,油运行业的景气复苏大概率是确定的。

那么,中长期而言,本轮油运周期有哪些不一样的地方呢?一方面,IFRS16准则实施要求租赁经营并表,导致航运公司债务压力骤增,加上近些年全球银行业普遍看衰航运,因此全球航运公司都面临着较大的债务压力,即便景气上行,也难有大幅资本开支的能力。

另一方面,与航运相关的环保要求越来越高,2020年1月1日开始,国际海事组织(IMO)将在全球范围内实施“限硫令”,为了达到这一要求,航运公司要么选择安装脱硫塔进行废气处理,要么直接使用合规低硫燃料或LNG等替代性能源。无论何种方式,对航运公司来说都有较大的成本压力。

两方面因素作用下,2021年之后供给的恢复很可能不及预期,其中IMO2020限硫令或是关键变量,届时不排除出现超越2014-2016年油运周期的上涨行情。

短期利空或带来布局良机

投资油轮行业景气复苏,自然不可能错过中远海能及招商轮船两家板块中的龙头标的。这两家不仅是国内最大的油运企业,同时也是全球运力最大的两家。以VLCC数量衡量,全球目前共786艘,其中,中远海能及招商轮船各52艘;按载重吨计算,中远海能及招商轮船的全球份额均接近于7%,CR10占比接近50%。

作为一个重资产的行业,油轮板块的业绩弹性自然是巨大的。两家企业均拥有52艘运力,若运营330天,人民币兑美元维持7,则TCE运价每提升1万美元,都将给两家带来超过10亿人民币的利润增厚。

若本轮TCE外贸油均价能达到5万美元,那么中远海能和招商轮船的年利润分别有望达到40亿、45亿的水平,对应PE约6.5倍。而在上一轮油运景气周期中,15年运价均值曾达到6.5万美元,这一次会否在限硫令的作用下达到更高的高度,我们仍可拭目以待。

实际上,随着市场对油运板块复苏逻辑的逐步接受,无论是国内的中远海能、招商轮船,还是海外相关的板块标的,它们的股价自去年Q4见底以来都涨了30%-100%不等。如果不出现特殊情况,后续对于中远海能和招商轮船来说,可能也难有超跌的配置机会。同时,国庆节后的首个交易周,油运板块中的相关标的也确实出现了大幅上攻,成为二级市场近期聚光灯下的焦点!

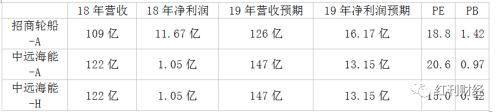

图表 重点企业财务与估值情况